本周公布的美国6月份消费者价格指数(CPI)同比升幅达5.4%,高于预期的4.9%,再创下自2008年来的最高。

在这之后美财长耶伦在接受美媒CNBC采访时预测说,美国还会有多个月的快速通胀,但中期来看,将看到通胀回落至正常水平。美联储主席鲍威尔本周表达了相同的观点。

受访美国消费者对未来一年的短期通胀预期7月初值为4.8%,远超预期的4.3%,创2008年8月以来的最高。

很多人认为,美国高通胀以及高通胀预期,理应对黄金构成支撑,黄金应该继续上涨。但是黄金一周冲高回落,一周涨幅几乎为零。

这是为什么?

黄金是短暂蓄势还是上涨动力不足?

大家回想一下,6月11-6月18日,黄金从1900美元上方出现下跌是什么原因?

当时美联储会议显示,一些官员讨论缩减QE可能性,市场担心美联储提前缩减QE。

6月19日之后黄金的反弹呢?

和美联储主席鲍威尔、副主席威廉姆斯持续的偏鸽态度有关。鲍威尔不厌其烦的强调,通胀是暂时的,所以不急于缩减QE。

但是现在不一样了!

通胀数据月月新高!通胀可能有回落,但是回落力度呢?

路透7月12-15日调查显示,41位分析师中,39位分析师认为,美联储将在2022年底前完全停止抗疫相关的债券购买。虽然分析师的观点未必一定正确,但是这反应了目前市场的共识!

越来越多的市场共识,美联储在今年大概率开始缩减QE。那么对于黄金就会有压力。

所以本周不但是黄金,包括原油和铜、白银等价格都走势疲软。又由于只是预期,所以黄金调整的幅度还比较有限。

所以目前美国的通胀状况有利于黄金,而缩减QE的预期对黄金构成压力。但是后期通胀趋于适当回落,持续走高的通胀给美联储压力可能增大,

通货膨胀对中低收入家庭来说,给生活水平带来了更大压力。在高收入家庭中,导致了大量可自由支配的购买活动被推迟。对于美国经济也是不利的。

虽然鲍威尔态度仍偏鸽,目前就业缺口仍比较疫情前有760万左右,但是通胀实在太高。历史上看,美联储态度翻起来也是很快的。

美联储可能会比之前预期的更早缩减QE,黄金可能会面临中期压力。

这可能是目前黄金面临的主要矛盾!

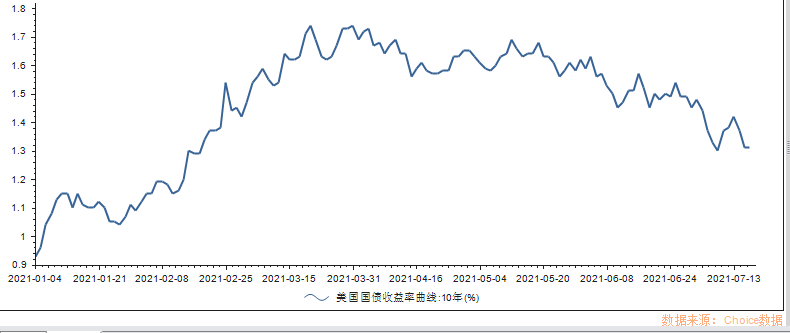

另外一个基本面的关键是,市场对于美国经济复苏的力度可能没有那么乐观。美债十年期国债收益率持续下行反应了这方面的担忧,这方面我连续2周谈到过。

如果美国经济和全球经济的反弹力度,没有之前预期的那么强劲。那么商品价格可能有回落的压力。

上周人行降准,可以说是对冲中国下半年经济增速回落的准备。

所以,对于原油和铜等大宗商品调整的可能性值得重点关注。同时黄金和白银作为商品,也会面临压力。当然黄金在全球市场明显避险情绪情况下,会有所表现,相对坚挺,但是白银不行。也就是说,白银的中期可能前景也不太乐观。

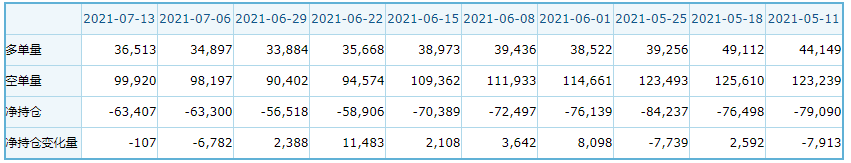

CFTC数据

CFTC数据显示,最近生产商在1800美元上方没有买入意愿。暂时不提供方向信息。后续可以观察在1750美元或1850美元,该数据的表现如何。

技术分析

大型上升趋势线支撑在1750美元。

短期而言,上周短暂突破1820美元,但是之后的回落形成四小时周期背离形态,有进一步调整需求。关注下方四小时趋势线,跌破则在1815美元上方构成压力。

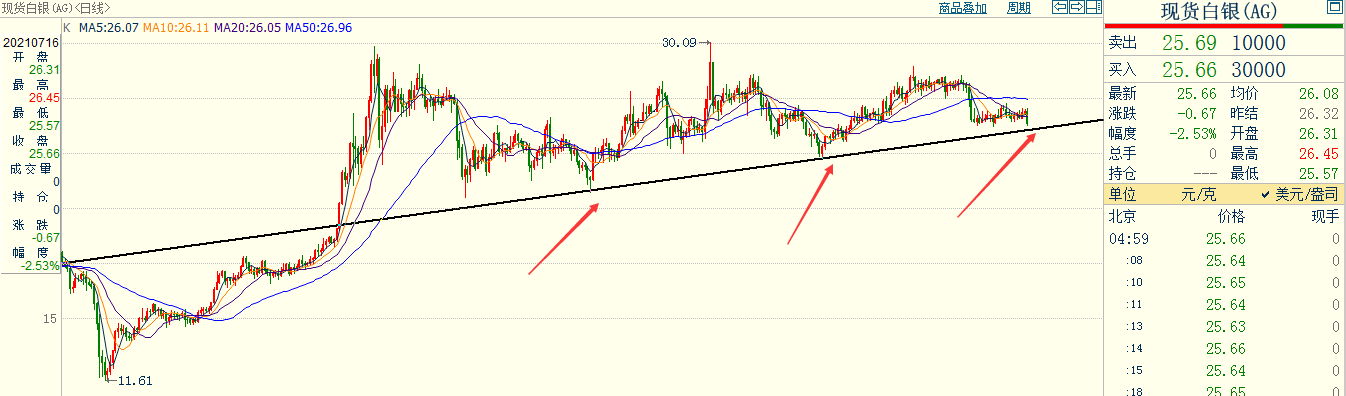

现货白银25.3美元的支撑相当关键。如果跌破则可能中期先测试24美元,并存在进一步调整的可能。

短期来说,26美元一线已经构成短期压力。在没有站上26.5美元之前,都可以以偏空思路看待。