- 微软股价上周跌至2021年3月以来的最低水平;

- 今年以来微软股价已经累计下跌了28.3%;

- 投资者可以考虑逢低关注该股。

英为财情Investing.com - 在过去的几个月里,微软 (NASDAQ:MSFT)的股票价格一直在苦苦挣扎,创下了52周以来的新低。今年以来,微软的股价已经累计跌近30%,而标普500指数同期累计下跌了21.2%。

主要原因是,人们对美联储激进的加息计划的担忧,引发了他们对顶级科技公司的残酷抛售。

这家科技巨头目前的市值约为1.79万亿美元,是全球市值第二大的公司,仅次于苹果(NASDAQ:AAPL)。

考虑到微软健康的资产负债表、较高的自由现金流和高度多元化的商业模式,我仍然看好微软,并预计其股价将在未来几个月反弹。公司在此前的经济困难时期,都经受住了考验。

此前,微软公布的1050亿美元现金和短期投资被470亿美元的债务抵消。过去12个月,该公司创造了33%的自由现金流利润率。

微软对股东回报的承诺

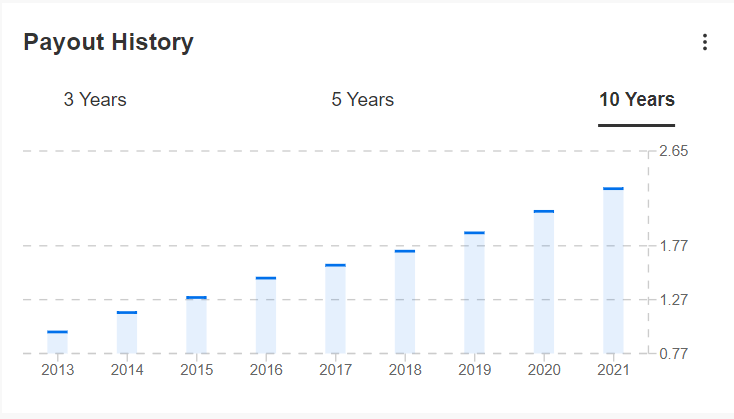

随着时间的推移,微软已经证明,公司可以在维持经济放缓的之际,仍然为投资者提供更高的回报。本月稍早,微软的董事会宣布将会派发每股0.68美元的季度股息,较上一季度0.62美元的股息增加了10%——这一股息增幅已经高于当前8.3%的通胀率。

需要注意的是,新的股息年化每股2.72美元,将于12月8日支付给11月17日前登记的股东,年收益率为1.14%,相比之下,科技行业基金Technology Select Sector SPDR® Fund (NYSE:XLK)的收益率为0.95%。

最新的股息上调标志着微软连续第20年支付的年度股息高于前一年,突显出该科技巨头持续致力于将资本返还给股东。

华尔街分析师依然看好微软

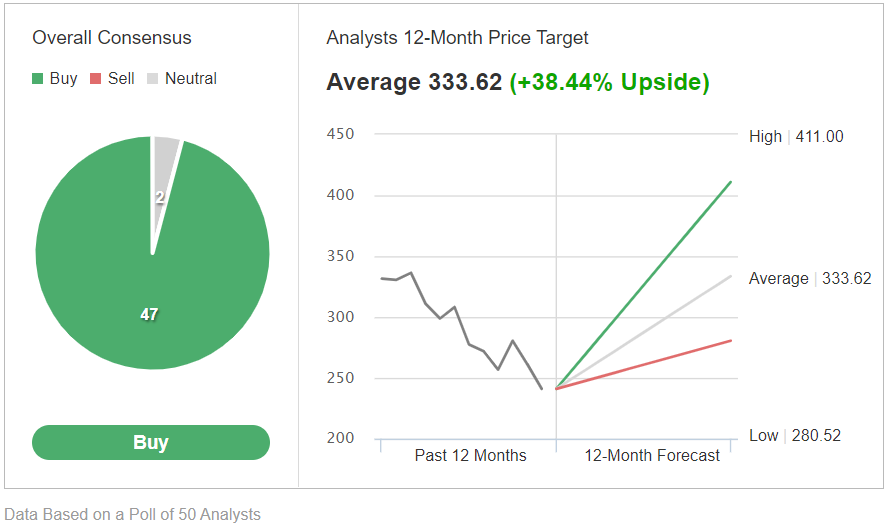

毫不奇怪,华尔街对微软的长期看法是乐观的。Investing.com的一项调查显示,在50名追踪微软股票的分析师中,有47人将其评级为「买入」,有38.4%的上涨潜力,原因是分析师认为,公司基于云计算的产品需求将保持强劲。

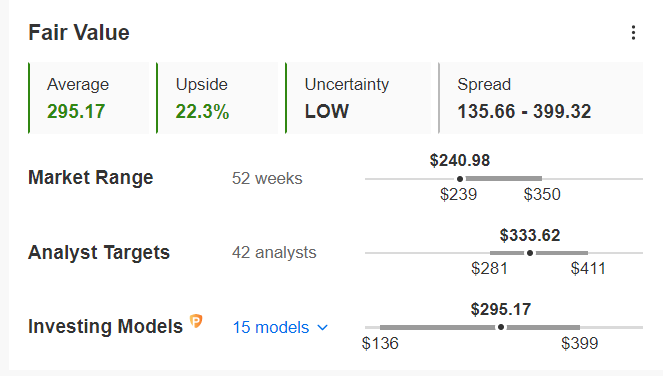

与此同时,根据InvestingPro+的模型显示,微软股票的平均公允价值有望比当前市值高出22.3%。

微软的Q1业绩即将出炉

微软计划在10月25日周二盘后发布最新的财务数据,上个季度,公司出现了自2017年以来的第一次不及预期的收入和利润。

目前,市场普遍预计,公司第一财季每股收益将达到2.33美元,较上年同期的2.27美元提高2.6%。同时,预计营收将增长10%,至498亿美元,反映出市场对其云计算产品的强劲需求。

还需要注意的是,微软的智能云部门增长将成为市场焦点,该部门包括Azure、GitHub、SQL Server、Windows Server和其他企业服务。最近一个季度,这一关键业务的销售额增长了20%,达到209亿美元,其中,Azure云业务的收入增长了40%。

总 结

微软股价的大幅回落为看好公司云计算业务的投资者创造了一个令人瞩目的买入机会。历史证明,可靠的商业模式和巨额的现金储备,将使公司更加专注于向股东返还更多资本,进一步增强了其在熊市环境中的吸引力。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)