「股市并不等同于经济。」

英为财情Investing.com - 股市并不等同于经济已经成为支持「牛市」观点的最新理论解释。然而,这种说法的准确性存疑。笔者曾于2020年经济停滞惟股市快速上升时指出:

「当前,经济状况几近「萧条」,与此同时,股市却在疯狂上升,二者之间形成了一道「巨大的鸿沟」。考虑到经济与股市之间的联系,经济萧条与股市疯狂上升不可能同时都是对的。」

事实证明,股票市场显著领先经济增长。到了2022年,大部分股市已开始重新调整,以适应经济现实。

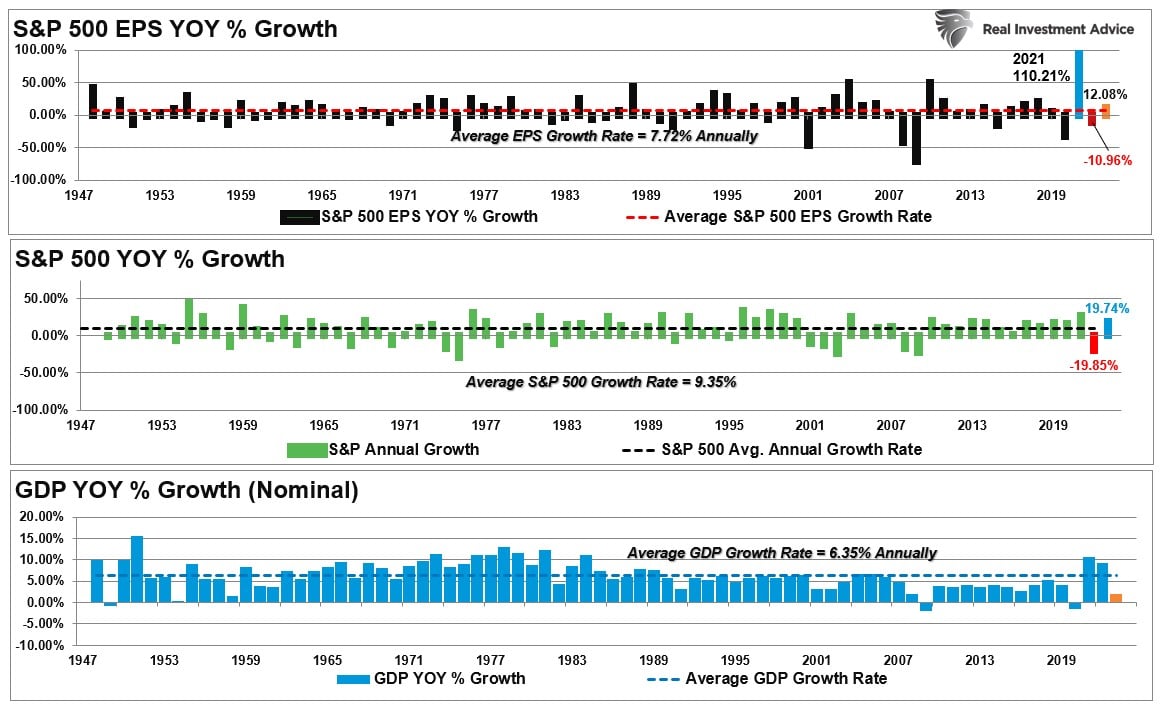

考虑到经济、盈利和资产价格之间的紧密联系,这个现象应该不让人意外。下图对比了1947年以来的经济增速和标普500指数升势与其盈利增速,其中2023年的数据使用了最新的预测数据。

(美国经济增速和标普500指数升势与其盈利增速)

自1947年以来,每股收益以每年7.72%的速度增长,而经济扩张的速度为每年6.35%。两个增长率之间存在紧密联系理所当然,尤其是当我们考虑到消费者支出于GDP中的重要性。

值得注意的是:经济刺激计划推动每股收益大幅增长,将平均每股收益提高了一个多百分点。假设2020年的每股收益保持常态增长,则平均水平将保持在6.35%,即与经济增长持平。

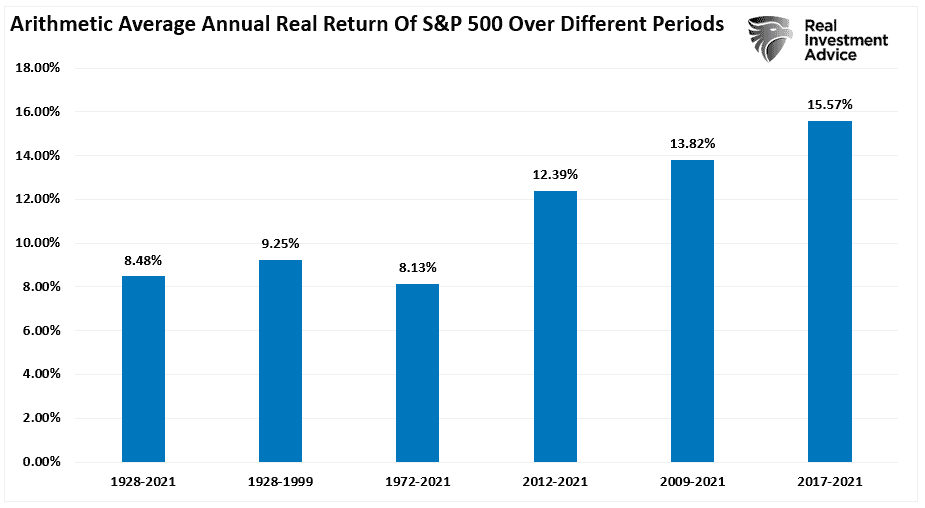

而标普500指数的年平均增长率却因美联储的货币政策干预而大幅升高。于美联储介入前,长期平均增长率为8%,而于干预后升破9%。下图凸显了这一现。

(各期间平均年回报)

然而,随着时间推移,许多投资者变得自满,期望从金融市场获得更高的回报率。换言之,由大量流动性带来的异常高额的回报已司空见惯,这种现象导致投资者为支付过高的资产价格寻找种种理由也变得不奇怪了。

关于美股涨过头的更多证据

于评估股市时,企业利润无疑是经济形势最直观的反映。股市与企业潜在盈利能力真实状况割裂,必会给投资者造成不利后果。然而,市场似乎一直以来总能「以超出你预测的范围维持其非理性状态」。

尽管如此,这种脱轨状态不可能无限期持续下去。Jeremy Grantham:

「于金融领域,利润率可能是最有可能发生均值回归的指标。如果利润率并未回归均值,那么资本主义便存在重大问题。假如高额利润并未引发竞争,那么这个体系就未运作正常。」

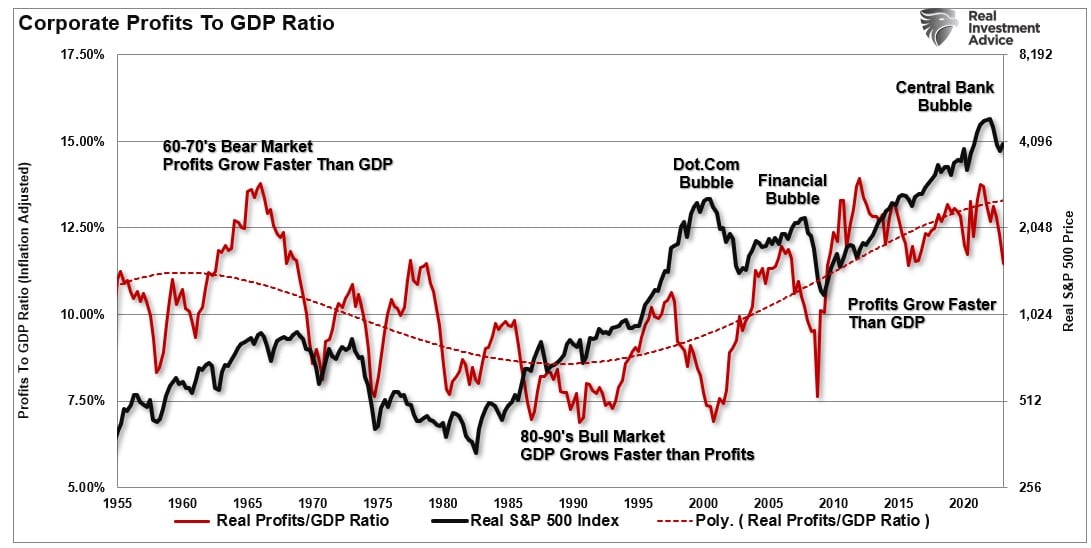

图表显示,当我们查看经通胀调整后的利润率占经通胀调整后GDP的百分比时,我们可以看到一个随时间逐渐回归均值的过程。伴随均值回归,总会出现经济衰退、危机或熊市。

毫无疑问,这属于预料之中,因为资产价格最终应该反映企业的真实盈利能力,而盈利能力是经济活动的一个函数。

(利润占GDP比重)

更重要的是,企业的利润率受到了物理限制。于每一美元收入的创造过程中,基础设施、研发和薪资都是必要的成本。压制就业、薪资增长和人为降低借贷成本的行为,是扩大利润率的主要手段之一。然而,随着消费下滑,下一轮的经济衰退无疑会大幅削弱企业的盈利能力。

衰退或将浇灭过火的美股

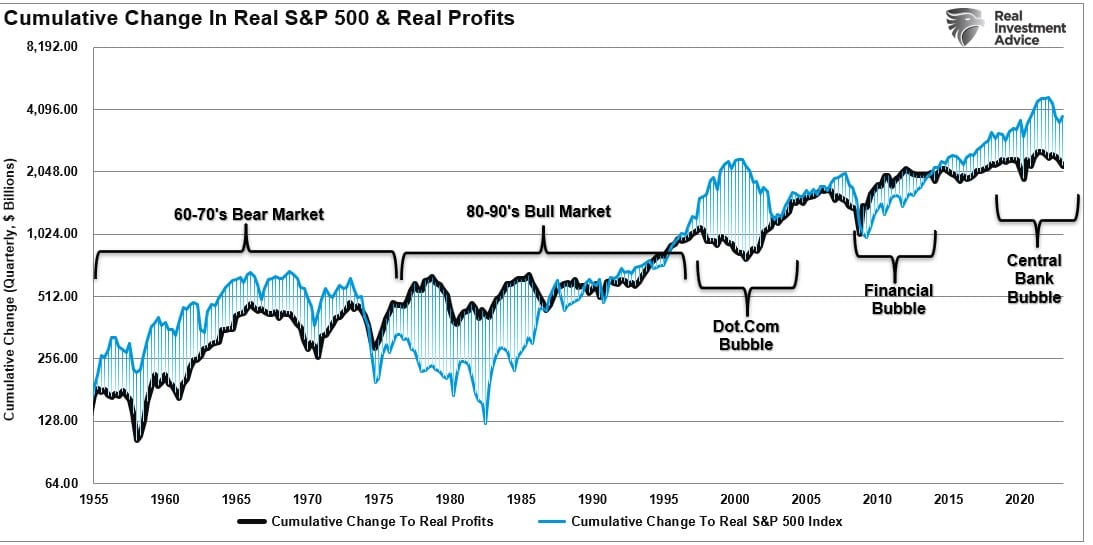

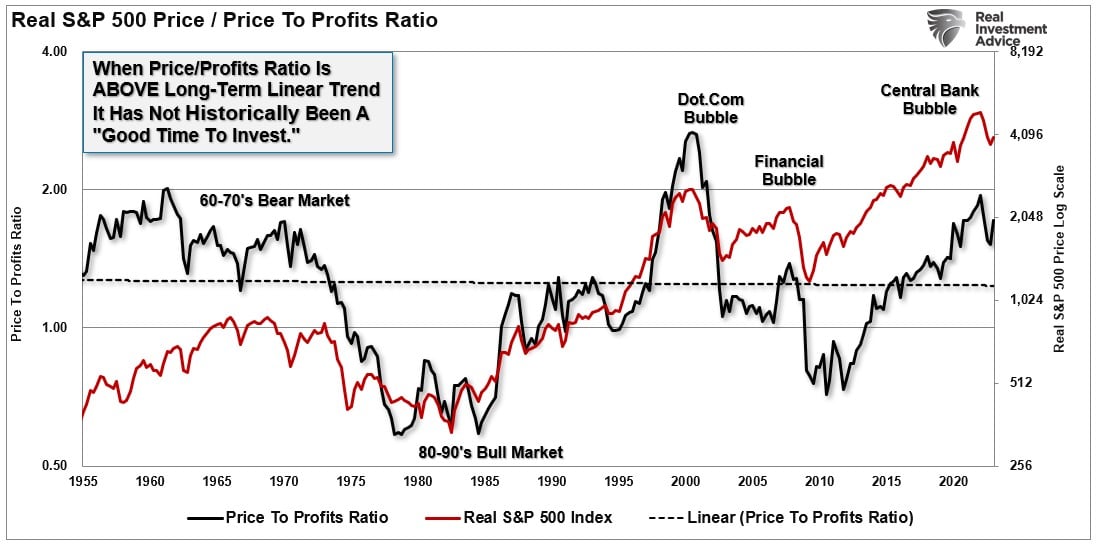

下图展示了标准普尔500指数相较于企业利润的累计变化。值得注意的是,当投资者为1美元的利润支付的价格超过1美元时,这种过度投资行为会因市场调整而发生逆转。

(实际利润与累计变动vs标准普尔500指数)

从股市与企业利润的对比中可以更明显地看到市场的调整。此外,鉴于企业利润归根结底是经济增长的衍生结果,因此他们关系密切。而企业利润与股市走势回顾均值也在情理之中。

(实际标准普尔500指数点位与利润之比)

到这里,我们可以看到一个清晰的规则:只要美联储持续积极支持资产价格,那么基本面与投资者预期之间的偏差就无足轻重。这点很难反驳。

但是,以史为鉴,一个重要环节尚未完成,那就是牛市之后的「均值回归」过程。我们不应感到意外,因为资产价格最终必然反映出企业盈利能力和经济增长的基本面。

问题在于,除非美联储和政府承诺长期持续实施财政和货币干预,否则我们很难复制金融危机后的回报。若财政和货币支持缺席,由于债务和赤字的激增,经济增长很可能会回到以前每年低于2%的增长水平。

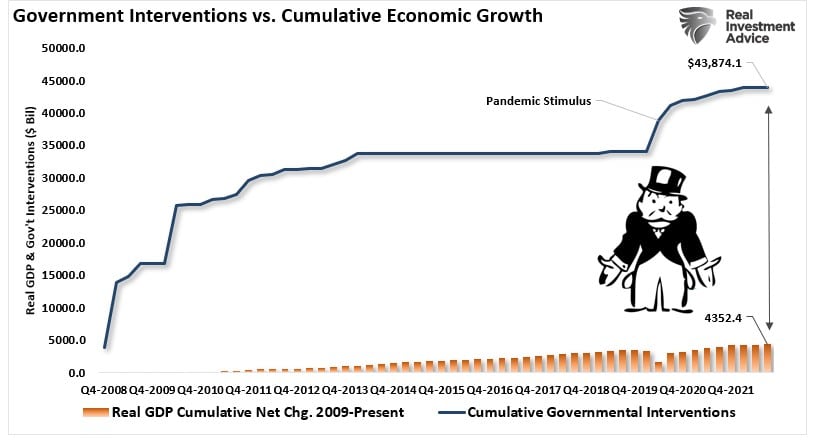

让我们看看下图,图表展现了货币和财政干预的总量与经济增长之间的关系。过去十年,由于接连的货币干预措施,投资者开始相信「这次与以往不同」,而市场与潜在的经济活动出现了背离。下图揭示了这些干预措施的累计金额,同时这些干预制造了虚幻的有机经济增长。

(政府干预vs经济增长)

于接下来十年,继续以10美元干预创造1美元经济的可能性显然愈来愈小。此外,我们还需要考虑自金融危机以来积累的过度债务对未来回报的影响。这种债务的可持续性建立在低利率的基础上,然而低利率只能于低增长、低通胀的环境中生存。惟于低通胀和经济缓慢增长的环境中,高回报难以维持。

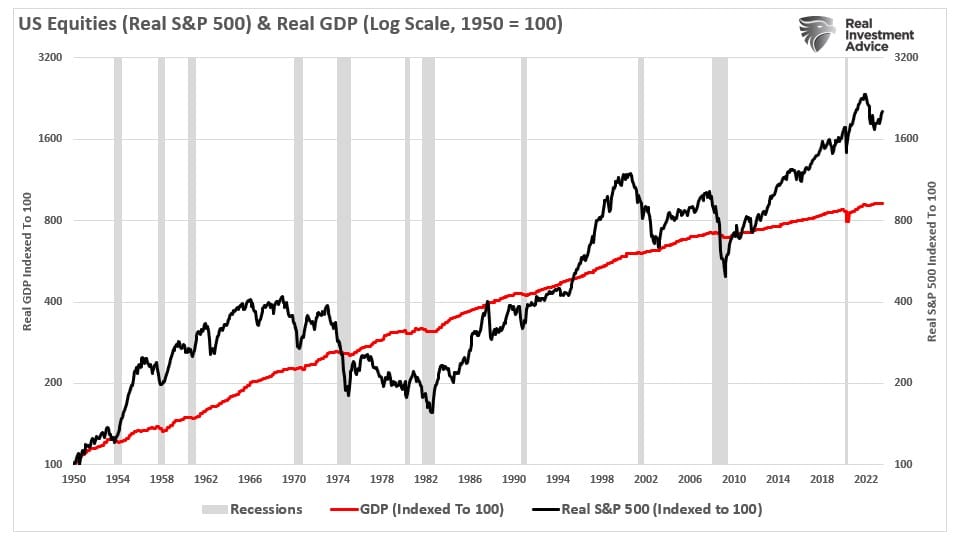

然而,市场长期偏离潜在经济活动的情况并不稀奇,因为过度投机让市场与基本面背道而驰。下图清晰地展示了这种现象,比较了股市与经通胀调整后的GDP。于所有情况下,过度投机的市场最终都会「回归均值」。而引发这种回归的催化剂几何,尚不知晓。

(实际GDPvs标准普尔500指数)

有鉴于此,很难想象,与过去十年相比,未来的回报率怎么可能不令人失望。然而,我们必须知道,过去十年的超额收益是货币政策的幻化出来的。破除这种幻象,对投资者一定是艰难的挑战。

这是不是意味着投资者于未来十年内无法盈利?不,只意味着,收益率可能要显著低于投资者于过去10年所看到的。

也就是说,虽然获得现在的平均回报可能会令许多人「有所遗憾」,惟属客观的经济现实。

**

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

编译:刘川