- 全球债券市场深受日本央行政策变动、惠誉评级降低及美联储前景等因素影响。

- 长期债券市场现罕见波动。

- 投资者观点分歧:巴菲特(Warren Buffett)与马斯克(Elon Musk)态度乐观,阿克曼(Bill Ackman)则持悲观看法。

英为财情Investing.com - 上周,全球债券市场遭受三重打击:日本央行放宽了其收益率曲线控制政策,惠誉下了美国国债评级,而大宗商品价格的上升则再次引燃了人们对美联储利率「更高、更久」的预期。

受这些因素共同影响,通常稳定的长期债券市场出现异常的动荡。日本10年期国债收益率飙升了约27%,接着于几天内又上扬了10%。

(日本10年期收益率月线图)

美国30年期国债收益率于上周上扬了约4.2%,对于初入长期债券市场的人来说,这一波动巨大。

(美国30年期收益率日线图)

同样,美国10年期国债收益率于上周上升了约5.6%,并在上周五(4)回调了3.3%。

(美国10年期收益率日线图)

相比之下,短期国债的波动则小得多,两年期和三个月期的收益率基本持平。

(美国2年期(红色)与美国3个月期(蓝色)收益率曲线)

因此收益率曲线倒挂程度有所改善,长期债券的收益率更接近短期债券了。然而,以史为鉴,这一倒挂程度仍然相当深,而纽约联储的模型显示,未来12个月内美国经济衰退的可能性为66%。

尽管美股受这些事件影响下跌,惟可以肯定的是,总体上并未受到全球资本市场正在发生的深度变革的影响。

股市常常霸占新闻头条,因人们将之视作评估经济走势的一种更为直观、更为「吸引人」的方式,且常常给人留下一种可以快速致富的错觉。然而,从长期来看,彻底影响资本市场的重要因素,无疑是长期资金成本。

目前的综合现状表明,投资者们正在逐渐消化利率上升、通胀期持续更长时间、债务违约风险增加以及全球债券市场快速变动等因素。

虽然这些因素导致人们大规模抛售美国债券(债券收益率与债券价格呈反向关系),惟投资者如巴菲特和马斯克等人认为,这是逆向投资机会,他们可以于投资组合中增加一些收益较高的短期和长期债券。相反,知名投资人阿克曼则一直大量做空30年期债券。

我们来研究下他们的立场,评估现在是否是买入美债的好时机。

看淡情景

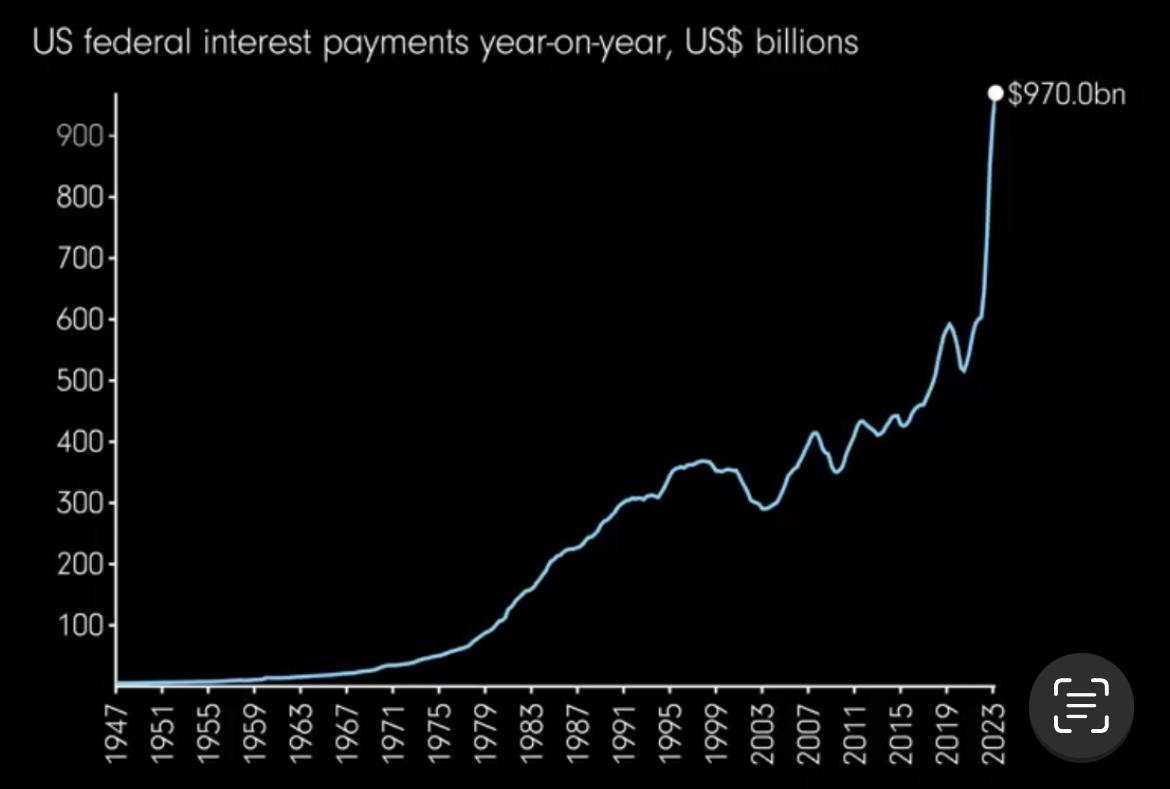

长期债务利率高企意味着美国政府需要支付更多利息。根据最近的估计,美国债务的利息接近每年1万亿美元的天量。

(美国政府每年需支付的利息)

这意味着美国政府将违约吗?可能性几乎为零。然而,随着成本的增加,政府违约的可能性需要反映在市场价格中——也就是惠誉降低了美国债务评级——这就进一步提升了风险较高资产的溢价。

此外,阿克曼还指出,如果美国的长期通胀率可能稳定于3%,而非现在的2%,那么30年期美国国债收益率可能会飙升至5.5%。他说:

「于全球化退潮、国防开支增加、能源转型、福利增长及劳工议价能力持续增强等各种结构性变化的合力可能推动长期通胀上升的情况下,我感到惊讶的是,美国的长期利率仍然如此之低。」

6月份,美国通胀率达到3%,与此同时,30年期国债收益率攀升至4.2%,系去年11月以来的最高峰。

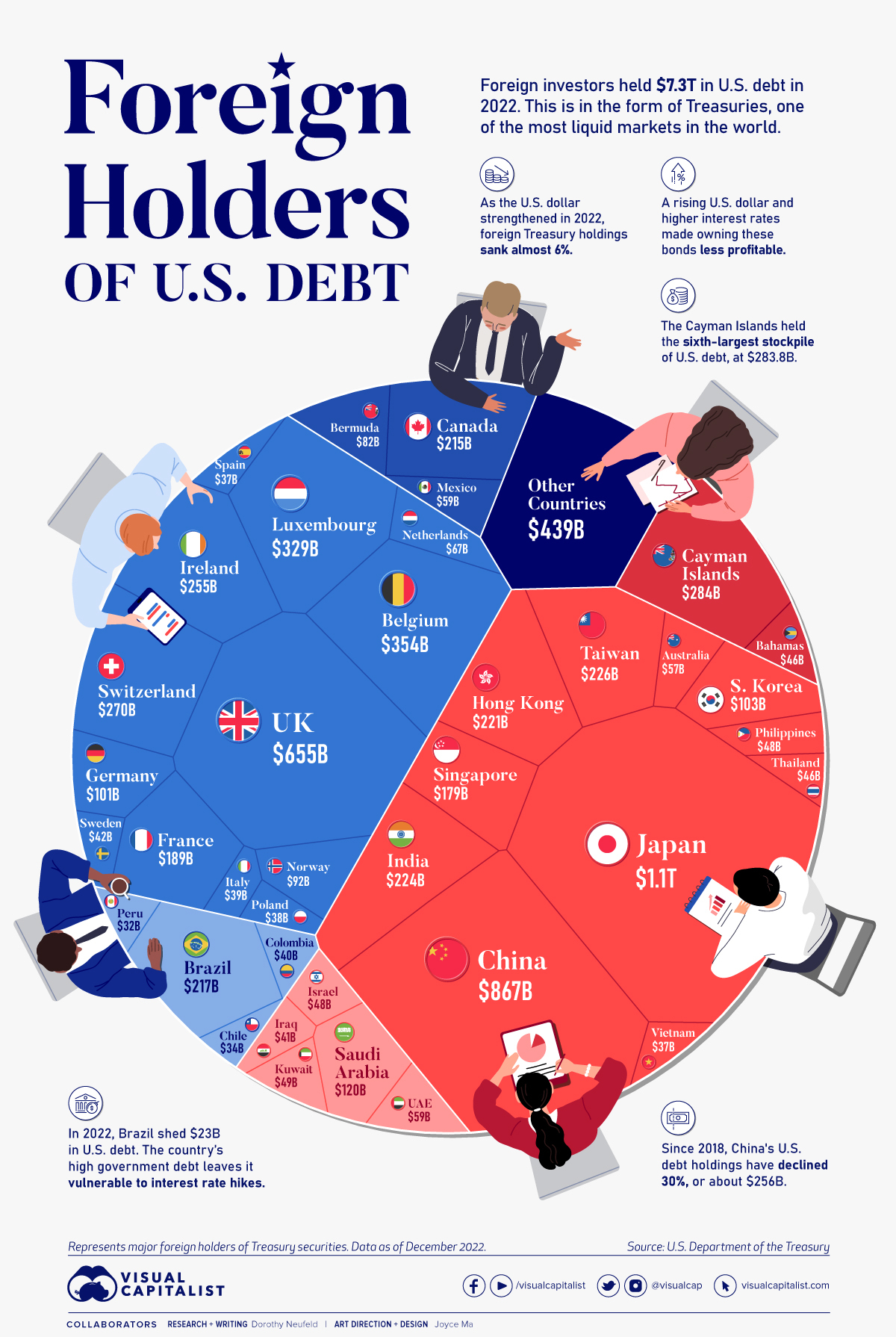

做空长期美国国债的第二个理由是,日本现在已经超过中国,成为美国国债的最大购买者。

(美国国债的海外持有人,数据源:美国财政部和Visual Capitalist)

日本央行的一项策略,即让日本国债进入自由交易市场,可能提升日债相比美国国债的吸引力。得益于此举,日债可能成为债券购买者的新欢。

未来,随着中国经济地位和地缘政治局势改变,这位美国国债第二大持有者可能会把目标转向其他政府国债。

阿克曼总结道:

「如今,美国国债总额高达32万亿美元,巨额赤字频出,再融资利率亦在攀升,供应量的增长昭然若揭。」

「新债的发行与量化紧缩同时进行,市场如何能于不显著提高利率的同时吸纳如此大规模的供应增长,实在让人难以想象。」

看好情景

不过,全球投资大咖并不认同阿克曼的观点。上周五(8月4日),巴菲特于NBC采访时表示,他对于围绕美国国债而可能产生的风险并不感到担忧。他说道:

「上周一(7月24日),伯克希尔投入了100亿美元购买美国国债。我们还会继续购买,只是在考虑是买3个月还是6个月期限的国库券。」

「有些事情实在没必要上心。」

与此同时,特斯拉首席执行官马斯克上周也表示,当前市况下,短期美国国债可以「无脑」买。

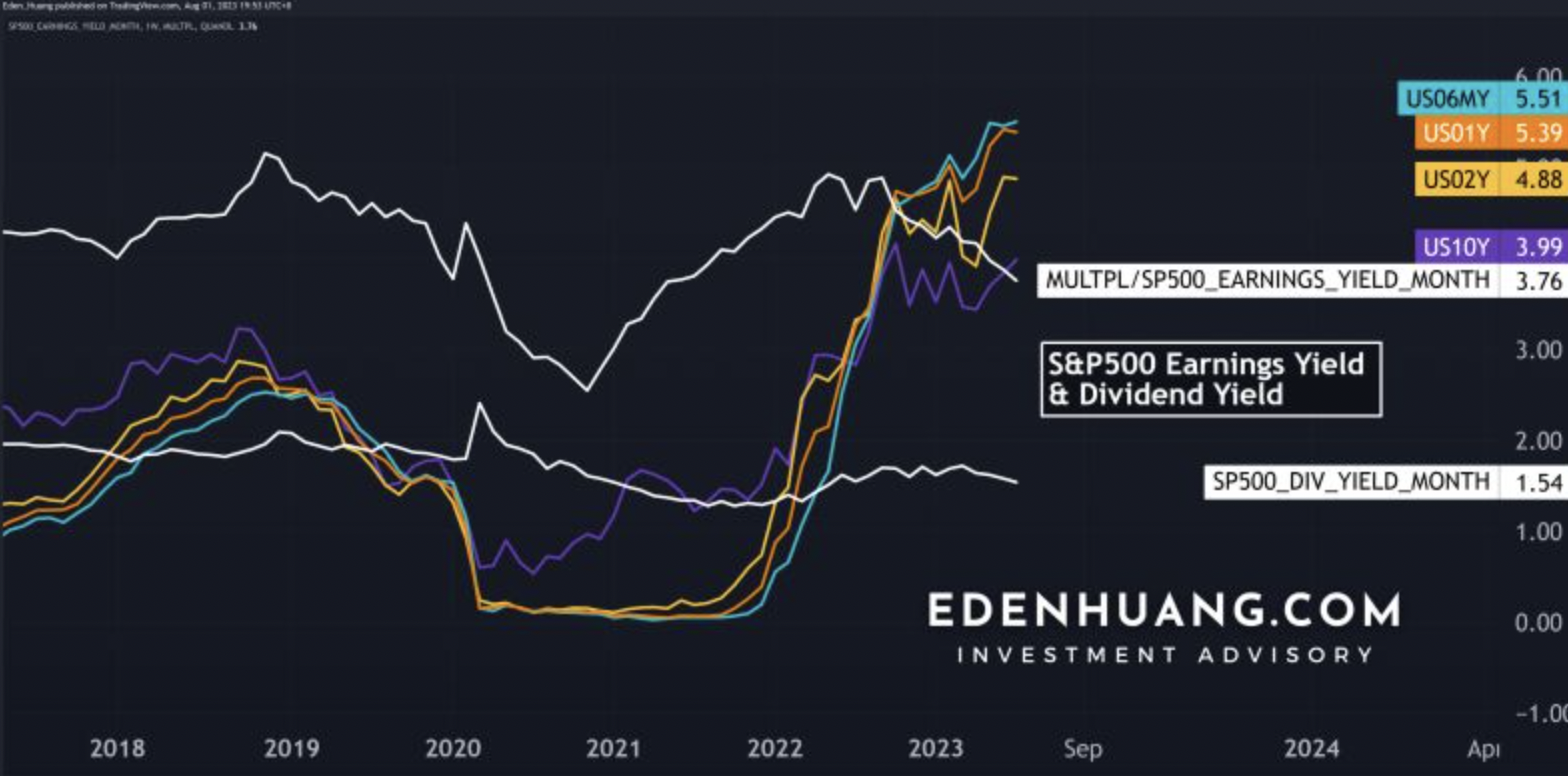

事实上,相较于 标普500指数3.89的收益和1.52的平均股息,10年期和短期美国国债的收益率更具吸引力。即使将前者两者相加,他们与美国国债之间的差距仍然没有多大。

(美债收益率VS标普500收益率,来源:Eden Huang)

这表明股票市场的相关性现存在一些问题,而于日后一段时间,债券的相关性则可能呈积极态势,这将引领寻求收益率的投资者转向被视为「无风险」的债券市场。

目前,美国国债和纳斯达克指数间的距离已拉大到自2021年初以来的最大幅度,这预示着有些东西可能需要做出妥协。随着纳斯达克指数明显进入超卖状态,这种相关性的反转似乎指日可待。

(纳斯达克VS美国国债,来源:Tavi Costa和彭博社)

另外,美国财政部近日宣布计划于明年回购美国国债,此举与过去几十年的做法相反,目的是改善规模高达23万亿美元的政府债券市场的流动性。这也将成为美国财政部自本世纪初以来的首次回购美债。

对于投资者来说,这无疑是一个信号,即尽管市场风险犹存,惟近期的需求仍将维持于一个较高的水平。

根据彭博社的资料,以史为鉴,即将到期的长期国债(如10年或以上期限的国债)于美联储加息周期见顶前六个月内的升幅达到10%。于加息见顶后的12个月,情况更为乐观,长期债券的利率平均上升了13%,超过了同一时期内的所有其他金融资产。

美国银行对这一预期表示赞同,其策略师Mark Cabana和Meghan Swiber于报告中指出:

「于加息周期结束时,相比押注利差收窄(the steepener)是,购买长期债券一种更稳定的交易策略,押注利差收窄更多地依赖于美联储是否会造成硬着陆。」

与此同时,高盛和摩根大通也建议投资者购买期限更长的美国国债。

高盛驳斥了日本投资者正在出售美国国债及投资者将于近期的标售活动中寻求更高风险溢价的说法。同时,高盛策略师指出,虽然惠誉下调了信用评级,惟并未带来新的信息,因为华盛顿的政治不确定性等问题早已经成为众所周知的事情。

摩根大通分析师也认为,由于投资者的长期负债头寸饱和度下降,加之收益率持续于当前周期峰值水平附近徘徊,投资的吸引力随着时间推移而增加。

总结

股市上升(至少于短期内)并不足以让投资者选择远离短期国债,不过这并不表示投资者需要出售持有的所有资产换购债券。然而,于通货膨胀逐渐消退的环境下,当前的短期债券收益率为应对市场波动提供了强大的保障。

长期债券相较短期则更加复杂,因为希望持有到期的投资者可能会面临一些不利因素。不过,优秀的债券交易员往往能找到优质的反向投资机会,而现在就可能是其中之一。

毕竟, ·巴菲特认为足够好的,对我们来说也一样足够好。

***

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

翻译:刘川

声明:作者目前持有 2 年期美债,可能很快会买入 10 年期美债。