- 美联储的行动与其预测脱节。

- 鲍威尔需要让债券更具吸引力,以保持美国经济继续增长

- 同时,熊市陡峭化使得美联储更难以实现最终的平衡

- 12位美联储官员预计今年还将再加息一次,而7位官员预计不会进一步加息。有趣的是,一位美联储委员预计2024年底的利率将达到6.125%。

- 点阵图预测显示,政策制定者继续预计今年将再加息一次。2024年和2025年的预测都显示利率将仅下调0.5个百分点,表明美联储认为高利率状态将持续更长时间。

- 美联储的预测显示,2024年通胀将达到2.6%。此外,2023年经济增长的中位数预测从6月的1%上升到2.1%。美联储官员大幅下调了失业率预测,现在预计失业率峰值将达到4.1%,低于之前的4.5%预测。

- 这些变化导致了联邦基金期货的变动。现在,联邦基金期货预计直到2024年9月才会开始降息。

- 就在三个月前,联邦基金期货还预计2023年将降息四次。目前预计,利率至少在一年内将保持稳定。

英为财情Investing.com - 几周前,于鲍威尔杰克逊·霍尔(Jackson Hole)讲话后,笔者指出美联储的货币政策主要目的是防止债市义警控制利率市场,破坏美联储等很多人一直在押注的软着陆。

然而,为了于控制通胀的同时实现这一目的,笔者指出美联储需要保持股票市场预期不变,尽可能将投机资本远离劳动力市场。

「美联储并不确定未来的行动路线。然而,他们已经发现,他们希望事情保持这种状态。

这是因为两种相互交织的对立力量正在拉扯市场:对加息周期即将结束的预期和短期内经济可能衰退的预期。在这种情况下,鲍威尔意识到他可以通过保持股票和债务市场的高风险来管理上述因素的力量。

这表明,无论美联储是否决定再次提高利率,经济状况都将保持高度受限的状态,即利率和更广泛的经济都将受到限制。」

现在,随着CPI以及石油和食品价格意外上升,虽然游戏没有改变,惟赌注无疑加大了。

这就是为什么鲍威尔比以往任何时候都更需要时间。那么如何争取时间?那就是出售债券。

债务依赖型的美国经济不能不发行更多债券。然而,因利率高企,国债风险高居不下,导致我们看到市场在抛售。

计算表明,如果当前的债务增长速度持续下去,美国联邦政府负债预计到2050年,将从现在的32万亿美元上升到约140万亿美元。假设美联储维持将30%的新发美国国债货币化的做法,意味着其资产负债表将于同时扩大到超过40万亿美元。

这就是我认为鲍威尔的策略是再次使债券对投资者变得有吸引力的原因。

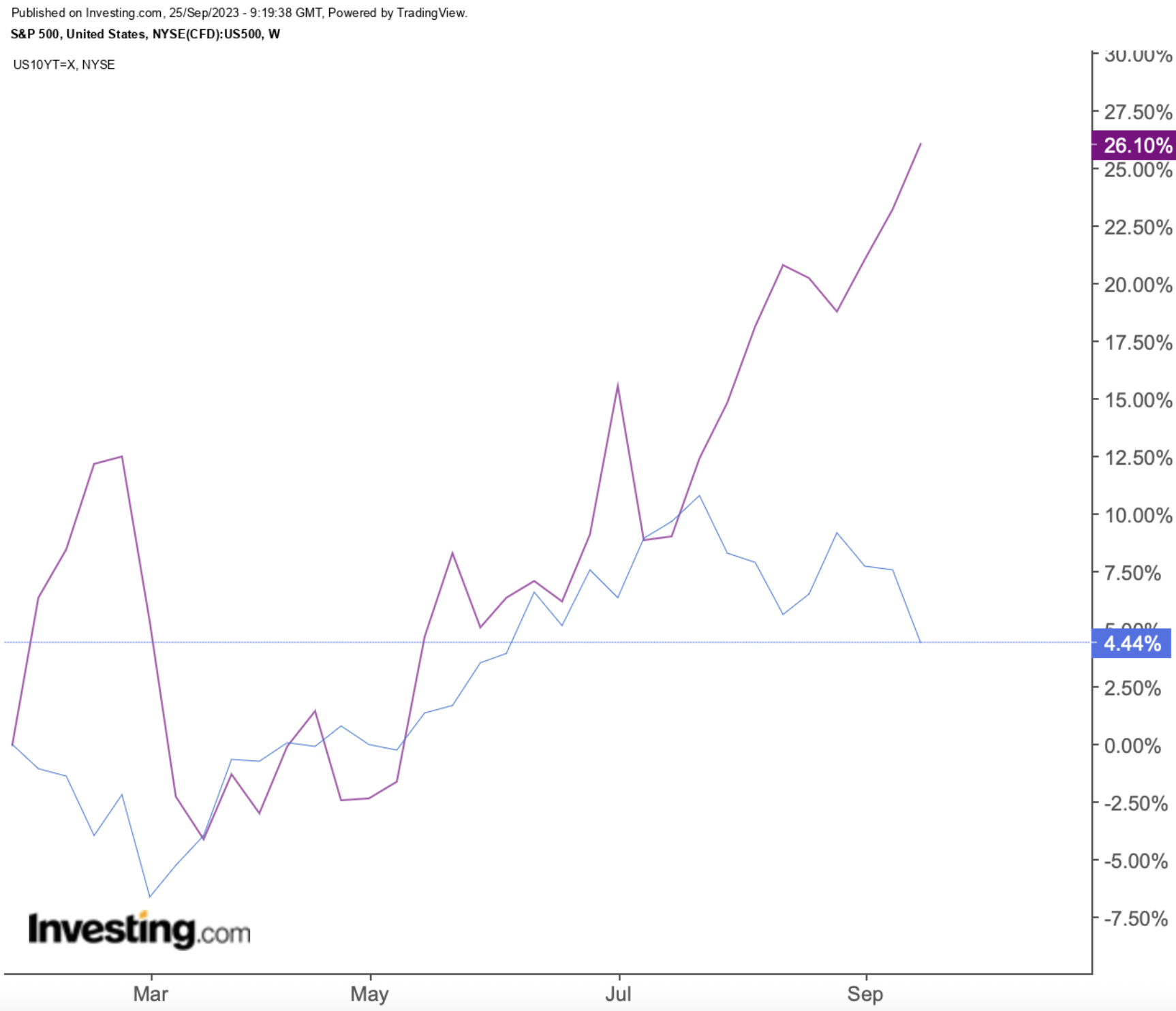

其实,十年期美债和标普500指数现在的息差,就处于曾经诱使投资者购买美债的水平。

全球经济环境已经变了

如果严格从利率决策的角度来看,中央银行超级周的结果是,我们比以往任何时候都更接近全球货币政策投资者一直焦急等待的转变。

最出乎意料的行动都是鸽派的,日本央行维持利率为负,英国央行由于上周通胀数据爆出意外惊喜,维持政策利率不变。

欧洲央行也表示最新的加息是该周期最后一次加息,瑞典央行和挪威央行也发出了信号,表示已经结束加息周期。

然而,考虑到鲍威尔鹰派言论和点阵图,上述转变似乎都不重要。

现在,要么未来的着陆情况比预期的要困难得多,要么美联储可能会发现自己将被迫推翻此前的言论。

其实,在最新的美联储褐皮书中,提到通胀的次数是2022年1月以来最少,相比之下提到衰退的次数已经飙升至至少创2018年以来最高。

现在「衰退」一词频繁出现,而一两年前几乎不怎么出现,这种转变值得高度关注,并为美联储当前的主要关注点提供了重要见解。

考虑到2024年是选举年,美联储可以尽可能地鹰派。然而,一旦经济开始放缓,放松金融条件的压力可能会变得无法承受。

熊市陡峭化

鲍威尔新闻发布会后,美国国债收益率普遍上升,2年期美债收益率达到了2006年以来最高,30年期美债收益率达到2011年以来最高。

美联储会议后几天,整个收益率曲线都在向上移动,尤其是2/10和5/30收益率曲线的显著熊市陡峭化。于过去一个月,10-2年期美国国债收益率息差增加了约10个基点,而5-30年期曲线则飙升了近20个基点。

收益率曲线的这种变化导致了美国金融条件的显著收紧。值得注意的是,曲线的长端正在以更快的速度上升,导致了抵押贷款等长期资产的重新定价,其利率已上升至7.6%的高位。企业债务市场也正在经历类似的重新定价效应。

在美国GDP增长前景面临前所未有的不确定性时,金融条件很不巧地收紧。同时,人们对短期经济增长的预测存在显著差异,亚特兰大联储预测2023年第三季度的GDP增长率为4.9%,而纽约联储则更为保守,预计为2.1%。私人预测者的平均预测更低,仅为1.4%。在重大危机或异常情况下以外的情况下,经济前景预测出现这种巨大的差距很罕见。

美国经济的预期增长率与美联储设定的政策利率之间的脱节情况日益加剧。即使美联储的预测证明是准确的,美国名义GDP增长率也正在快速接近4%,远低于预期政策利率,后者接近5.5%。

结语

有一句名言是不要与美联储对抗。这次,美联储响亮清楚地表态:购买债券。

美联储这么做并不是因为任何其他原因,只是为了支持他自己犯下的长期政策错误。然而,考虑到当前的股市状况,笔者购买了一些高收益债券来保护部分投资盈利。

***

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

编译:刘川