随着美股因2024年降息的预期而反弹,现实经济世界仍在消化紧缩货币政策的全部影响。在过去的两年里,各大央行努力控制通胀飙升,加息将资金挤出了市场,这使得政府、企业和消费者的借贷成本更高,并将在明年继续削弱支出。阿波罗全球管理公司首席经济学家Torsten Slok表示:“最重要的是,美联储加息的影响正在产生,并将在2024年继续。限制性不会很快消失。”

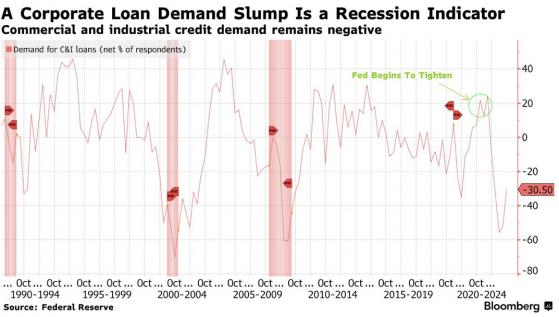

随着更高的利率在经济中掀起波澜,机构预测,2024年将是本世纪初以来经济最疲软的一年。随着巨额债务在未来几年到期,即使主要央行们实现了软着陆,对一些企业来说,再融资的成本也可能过高,从而导致贷款机构违约和亏损。消费者已经发现更难获得信贷,而区域性银行则因商业房地产估值不断恶化而面临巨大打击。现在的问题是,曾低估了通胀威胁的各大央行是否会太晚转向降息,从而为经济放缓打下基础。

花旗经济学家今年早些时候的分析发现,美国和欧元区贷款调查显示的信贷供应恶化,可能会在明年年底前将这两个地区的经济实际增长率拉低约1%至2%。彭博经济学家Stuart Paul预计,随着货币政策的影响继续扎根,对利率敏感的类别的支出将继续疲软。

尽管如此,一些经济学家对收紧货币政策带来的痛苦将持续下去的观点不以为然,而且预测衰退的悲观阵营已经缩小。无论如何,对于家庭来说,这是一个特别可怕的时期,他们的收入被飞涨的商品和服务成本、更高的租金成本和信用卡债务利率所吞噬。

雀巢公司首席执行官Mark Schneider在接受采访时表示,经过两年的通货膨胀,消费者在维持收支平衡方面遇到了一些困难,这是可以理解的。此外,央行的紧缩政策“正在进入实体经济”。你看到抵押贷款利率上升、你看到租金上涨,所以所有这些都增加了消费者的谨慎态度。”

消费者,尤其是那些收入较低的人,受到的挤压可以从信用卡拖欠率和次级汽车拖欠率中看出,信用卡拖欠率已飙升至疫情前的水平,次级汽车拖欠率也达到了历史最高水平。富国银行分析师Shannon Seery Grein称“我们看到银行收紧贷款标准的速度历来与经济衰退的速度一致。即使美联储开始放松政策,更宽松的环境在经济中蔓延并影响到消费者借贷成本,也需要时间。”

企业也开始感受到前景不确定带来的痛苦,并开始挤压收入。玩具制造商孩之宝(HAS.US)计划在假日销售下滑之际裁员20%,而福特汽车(F.US)正在削减其标志性电动汽车的生产目标,部分原因是消费者对高价望而却步。穆迪本月将沃尔格林联合博姿(WBA.US)的评级下调为垃圾级,理由是消费者环境疲软等因素。

包括Vishwas Patkar在内的摩根士丹利策略师表示,“随着限制性利率政策的滞后影响继续蔓延”,并损害业绩不佳公司的现金流及其偿债能力,将有更多公司债券评级遭到下调。

“宏观经济中枢”银行的系统风险犹存

尽管华尔街的说法是“今年什么都没发生”,但在2023年仍然出现了重大风险事件:全球系统性银行瑞士信贷倒闭;而美国的地区性银行遭遇挤兑,需要大型银行、政府和监管机构的干预,以防止危机进一步蔓延。

今年的银行挤兑是在证券投资组合出现亏损之后发生的,而商业房地产贷款的恶化将在未来几年拖累许多规模较小的银行。根据Trepp公司的数据,超过2.8万亿美元的美国商业房地产债务将于明年至2028年到期,其中大部分由银行持有。商业办公楼价值相较峰值下跌了35%,这意味着贷款机构面临着数十亿美元的损失,而当借款人在贷款到期时交还房产进行再融资时,这些损失将会具体化。

惠誉预测,到2024年,美国办公室商业抵押贷款拖欠率将跃升至8.1%,到2025年将升至9.9%,这将影响到银行金融系统。在美国国家经济研究局本月发表的一篇论文中,包括Erica Xuewei Jiang在内的研究人员表示:“只要利率保持在高位,美国银行体系就将面临长期的重大破产风险。”

欧元区的贷款环境也发生了变化,银行大幅减少了放贷,同时也面临商业地产损失。信贷标准一直在收紧,因为不断恶化的经济前景削弱了银行对风险的容忍度。随着市场利率渗透到实体经济,银行要求提高贷款利率,而借款人正试图减少债务,而不是寻求获得额外信贷来为投资融资。

主要央行从量化宽松转向紧缩,也影响了信贷状况,银行预计这一趋势将持续到明年,削弱流动性。穆迪9月份警告称,这为现金充裕的私人信贷提供商创造了机会,它们可能在全球范围内引发一场逐底竞争,从而引发系统性问题。

在廉价资金时代结束后,破产周期的回归也可能吞噬一些CCC级债券发行人,这些发行人在疫情期间依靠较低的利率得以生存。虽然债券规模很小,不到1760亿美元,但仍远高于金融危机期间破产飙升的水平。拥有这一评级的公司将面临更高的借贷成本,因为它们的债务需要再融资,此外,如果经济走弱,客户可能会减少,这将打击它们的盈利。

在美联储主席鲍威尔上周发表鸽派言论后,这些违约风险相对较高的债券与其他公司债券之间的利差未能收窄,这表明债券持有人仍对风险持谨慎态度。

摩根大通资产管理公司分析师Oksana Aronov本月表示,由于信贷市场整体上比以往任何时候都更倾向于低质量的债券,清算将在某个时候到来,并伴随着“戏剧性的重新定价”。她称:“有没有一些公司本不应该撑过2020年,现在却因为美联储不支持而撑不下去?”