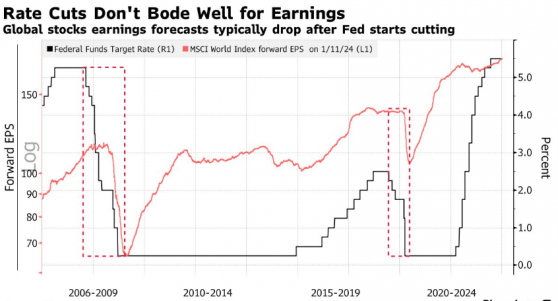

受美国经济弹性的提振,美股一直与企业利润预期同步上涨。但如果以史为鉴,即将到来的降息可能会扭转局面。尽管市场一直热切地预期利率会下降,但这实际上可能对企业盈利并不是一件好事。通常情况下,美联储在经济走向衰退时降息——市场的乐观预测似乎没有考虑到这一点。市场预计美联储最早或将在3月份降息,因为消费者价格和生产者价格普遍走低。

法国兴业银行量化策略师Andrew Lapthorne表示:“利润下降和利率下降往往是密切相关的。目前的预期反映了‘非常乐观的前景’。这是暴风雨前的平静吗?”

此前,德银的分析师追踪了1955年以来的降息周期,其中10次与经济衰退伴生。为数不多的两次例外分别发生在上世纪60年代末和上世纪80年代。德意志银行策略师Jim Reid上周在一份报告中写道:“历史数据显示,美联储在1年内降息超150个基点,几乎都是因为经济衰退。若美国经济没有陷入衰退,历史先例表明在12个月内降息150个基点的门槛是很高的。”

太平洋投资管理公司经济学家Tiffany Wilding也表示,历史经验显示,央行在经济衰退发生以前往往不会降息。Wilding称:“事实上,发达经济体央行的降息往往与失业率上升和产出缺口缩小同时发生,且经济已经陷入衰退。非衰退情况下的降息属于少数情况,也往往发生在通胀明显见顶,且失业率从低位回升至长期平均水平。”

全球股市在过去一年中一直在上涨,在不断增长的盈利预期的支撑下飙升了约16%。利润率徘徊在历史高位附近,分析师们继续上调预期。瑞银集团策略师Gerry Fowler指出,市场受益于低于预期的通胀,这使得债券和股票估值得以扩大。展望未来,普遍情绪仍然非常乐观,根据数据,MSCI世界指数的混合未来12个月收益预计今年将飙升10%,到2025年将增长8%以上。

Capital.com资深市场分析师Kyle Rodda表示:"从现在开始,要么盈利预期被下调,股价随之走低,要么降息的影响被消化,股价随之下跌。"

智通财经观察到,来自企业的初步迹象喜忧参半。英国风衣制造商巴宝莉集团(BURBY.US)上周股价暴跌,此前该公司大幅下调了利润预期,这是奢侈品需求正在减弱的新迹象。去年12月,联邦快递公司(FDX.US)的一份收益报告暴露了该公司快递航空业务的疲弱,客户选择采用速度较慢、成本较低的运输方式寄送包裹,随后该公司股价暴跌。尽管如此,Lululemon Athletica(LULU.US)和爱芬奇(ANF.US)本月都上调了销售预期,原因是假日季销售表现强劲,从而打消了人们对通胀居高不下导致消费者疲软的担忧。

迄今为止,由于美国就业市场和消费者支出依然强劲,软着陆预期没有受到挑战,预计企业(尤其是科技行业企业)将保持强劲的盈利增长。在欧洲,企业今年预计也将保持增长,未来12个月将增长12%。在第四季度财报发布之前,对利润的负面修正并没有改变盈利预期普遍上升的趋势。

Fowler称:“盈利方面的不利因素仍未得到充分重视。我们仍然认为,较弱的通胀和名义GDP增长使利润率面临风险。”

传奇投资人、橡树资本管理公司的联合创始人Howard Marks此前也警告称,“金发姑娘思维”恐令其蒙受损失。Marks写道:“它创造了一个很高的期望,从而为潜在的失望(和损失)创造了空间。”

PIMCO团队也警告称,2023年末许多金融市场经历反弹后,风险较高的资产似乎已完成了对经济软着陆的定价,并可能低估了经济上行和下行风险;但现实是,“由于发达经济体市场供需增长停滞,经济衰退的风险仍然很高”。

而在上个月,美国银行策略师Michael Hartnett也表示,因为债券价格上涨(即收益率下降)将预示着美国经济增长放缓,美国股市将在2024年第一季度受到影响。该策略师称,美债收益率下降是上季度美股上涨的主要催化剂之一。尽管标普500指数去年大幅上涨,但他仍持悲观态度。Hartnett在12月7日的报告中写道,美债收益率进一步下降到3%将意味着经济的“硬着陆”;"低收益率=高股价"的说法将转变为"低收益率=低股价"。