财联社1月17日讯(编辑 史正丞)美国当地时间周二,全球知名投行高盛发布显著好于预期的第四季度财报,展现出战略180°大转型后的成效。

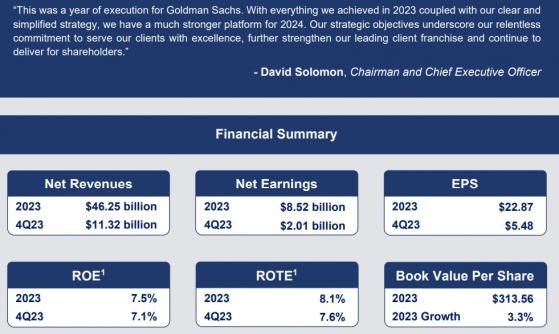

(来源:高盛) 先简单过一下财务数据。高盛去年四季度的营收达到113.2亿美元,小幅走高7%,好于分析师预期的108亿美元;利润方面同比暴增51%至20.1亿美元,折合每股盈余接近5.5美元,远超分析师预期的3.51美元。

与其他银行一样,为了补充联邦存款保险基金去年的亏空,高盛在四季报中也计提了5.29亿美元的相关费用。从整个2023年来看,高盛的营收总额为462.5亿美元,下降约2%,而利润85.2亿美元同比下降24%。

战略转型展现成效

对于高盛CEO大卫·所罗门而言,过去一年可谓是苦尽甘来的一年。由于切入零售业务的决策令公司陷入泥潭,重压之下所罗门不得不放弃了当DJ的爱好。公开资料显示,所罗门(他曾经的艺名叫做DJ D-Sol)自从2022年7月的Lollapalooza音乐节后,就再也没有出席过大型音乐节。

(2022年所罗门在Lollapalooza音乐节上打碟,来源:社交媒体) 意识到现在的市场环境不适合搞零售业务后,高盛迅速将业务重心切到资管和财富管理业务。财报显示,去年四季度高盛的资管和财富管理业务的营收达到43.9亿美元,较分析师预期高了近5.5亿美元。去年四季度股票、债券市场的强劲升值,以及管理费用上升是主要原因。

在2023年四季度,高盛不仅官宣中止与苹果的零售消费业务,还以大幅折价卖掉了消费贷款机构GreenSky。

前两天也有消息称,在当下IPO、并购交易和市场情绪仍不活跃的情况下,高盛正在大力发展面向高净值客户的业务。据悉,高盛重点开发的那些私人银行客户、富有的个人和家庭,平均在这家银行的资产达到6000万美元。从银行的角度来看,向高净值用户提供贷款本身,也是赢得其他业务的重要渠道。

据悉,高盛的财富管理部门近些日子还推出了一项新型贷款——客户可以将他们投在私募基金、私人信贷等低流动性项目上的钱用做抵押,至于钱贷出来以后是去买名车豪宅,还是进一步去搞金融投资,高盛基本不会干预。

所罗门也在财报中表示,凭借公司在2023年取得的一切成就,加上清晰、简化的战略,面向2024年,我们现在拥有一个更强大的平台。

投行业务等待复苏

除了财富管理业务外,高盛的其他业务最多只能说是差强人意。最受关注的投行费收入在Q4达到16.5亿美元,与市场预期大致相符。投资者仍在等待金融市场业务回暖的信号,2024年初的一连串并购交易,也展现出许多企业摩拳擦掌、等候多时的状态。

交易部门方面则呈现出股强债弱的情况,高盛Q4证券交易营收同比上升26%至26.1亿美元,预期为22.2亿美元;固收交易营收同比下降24%至20.3亿美元,预期为25.3亿美元。

与其他多元化经营的同行不太一样的是,高盛的大多数营收都来自于各种交易,所以在市场年景好的时候,业绩也容易明显走强;而在市场状态不好的时候,也会跑输同行。2023年高盛的有形普通股权益回报率只有8.1%,低于该行15%-17%的中期目标。

高盛也在最新财报中披露,经历了2023年的裁员潮后,公司的员工人数在过去一年里下降了7%。