智通财经APP获悉,CPU与GPU双产业巨头AMD(AMD.US)北京时间周三晨间公布Q4业绩,并将其新推出的人工智能(AI)芯片——Instinct MI300系列芯片的2024年营收预期上调15亿美元,至35亿美元。但对于一些给予AMD高股价预期和高估值的华尔街分析师来说,这一预期远远不够。Wolfe Research分析师Chris Caso表示,华尔街最乐观的预期已经达到80亿美元,最低预测则为40亿美元。

AMD将全新AI芯片的营收预期提高了近一倍,达到35亿美元,但这不足以满足华尔街对该公司人工智能业务的崇高预期,也不足以缓解其可编程芯片和电子游戏芯片产生的营收大幅下滑带来的负面影响。此外,该芯片巨头周三晨间公布的第一季度营收预测也低于华尔街预期。

AMD预计Q1总营收区间为51亿至57亿美元,不及分析师平均预期的57.7亿美元;预计毛利率将为52%,略高于分析师预期的51.8%;AMD还预计包括个人电脑芯片等主营业务营收第一季度将下降,但预计人工智能芯片的销售额增幅将全面抵消个人电脑芯片销售额下降。

2023Q4核心业绩指标则高于华尔街预期。ADM第四季度营收61.7亿美元,高于华尔街分析师普遍预期的61亿美元。该公司第四季度的每股收益为77美分,与预期相符。但是第四季度营业利润14.1亿美元,略低于华尔街预期的14.3亿美元。

AMD AI芯片预期被华尔街“拉满”! 仅35亿美元的预期满足不了华尔街

“整体来看,AMD当季表现平平,营业利润和营业利润率明显下滑。” Investing.com分析师Jesse Cohn表示。“在过高的市场预期中,该公司几乎没有犯错的余地,投资者明显对当前季度的前瞻性指引感到非常失望。”

LSEG数据显示,AMD高管预计当前财季营收为54亿美元,上下浮动3亿美元,华尔街平均预期则为57.7亿美元。该公司没有发布每股收益指引。

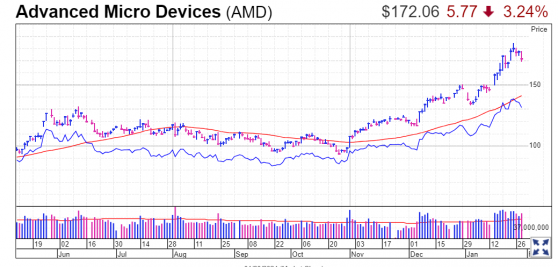

在过去的一年里,AMD的股价飙升约140%,超过了全球芯片股基准——费城半导体指数(PHLX Semiconductor Index)近90个百分点,2024年以来AMD股价涨幅高达17%,近日更是屡创历史新高。财报公布后,这家总部位于加州圣克拉拉的芯片公司股价在美股盘后交易中一度下跌约7%,徘徊在160美元附近。

AMD首席执行官苏姿丰(Lisa Su)在电话会议上表示,一旦合作的芯片制造商今年下半年有更多产能投产,该公司的人工智能芯片销售额可能超过其目前预测的35亿美元。

随着全球企业纷纷寻求开发和经营自己的类似ChatGPT生成式人工智能应用程序,企业预算正在流向人工智能服务器中使用的处理器,比如英伟达H100以及AMD去年年末推出的旗舰款AI芯片——MI300X AI芯片。

但是对于AI芯片领域的“后进者”AMD来说,好消息在于全球多数企业都在寻找替代英伟达非常昂贵且严重供不应求的先进人工智能芯片替代产品。而AMD新推出的MI300X AI芯片可谓是市场上为数不多的可行替代产品之一。知名科技股分析师Beth Kindig预计,明年MI300系列芯片的出货量将达到30万-40万块,英伟达H100的出货量将达到150万-200万块。

但是,华尔街给出的2024年AMD AI芯片预期高于35美元。据Summit Insights分析师Kinngai Chan称,华尔街分析师们此前对AMD 2024年在AI芯片领域的市场规模预测在40亿至80亿美元之间,Keybanc等华尔街投资机构均给出的是80亿美元预期。华尔街给予的高达200美元目标股价以及较高的股票估值与这些数字全面挂钩。

KeyBanc Capital Markets分析师John Vinh近日重申对AMD“买入”评级,并将AMD目标价从170美元上调至195美元。Vinh认为,AMD将成为AI芯片领域最大受益者之一,该分析师预计虽然游戏和可编程芯片需求难以预测,但AMD 新推出的AI芯片销售额在2024年可能高达80亿美元,远高于该机构先前估计的30亿至40亿美元。

AI芯片需求强劲的乐观预期下,巴克莱分析师Tom O’Malley将AMD的目标股价从120美元大幅上调至200美元,并表示AMD今年的AI芯片销售额可能至少达到40亿美元,2025年将超过70亿美元。

为何华尔街“狮子大开口”?因为AI芯片需求前景极其广阔

华尔街“狮子大开口”般预计AMD 2024年在AI芯片领域的市场规模预测在40亿至80亿美元之间并非毫无逻辑,毕竟当前AI芯片需求无比强劲,且全球多数企业都在寻找替代英伟达H100替代品。

目前在AI芯片领域,英伟达可谓“一家独大”,市占率接近90%。花旗集团预计明年AI芯片市场规模将在 750亿美元左右,同时预计AMD能够占据 10% 左右的市场份额。

特斯拉CEO马斯克(Elon Musk)将科技企业的人工智能军备竞赛比作一场高风险的“扑克游戏”,即企业需要每年在人工智能硬件上投入数十亿美元,才能保持竞争力。

这位亿万富翁表示,在2024年,特斯拉仅仅在英伟达的人工智能芯片上就将耗费超过5亿美元,但他警告称,特斯拉未来还需要价值“数十亿美元”的硬件才能赶上一些最大规模的竞争对手。值得注意的是,马斯克在X上的一篇文章中表示,特斯拉今年将从英伟达及其竞争对手AMD购买大量AI芯片。

AMD表示,MI300X基于一种全新的架构,这种架构通常会带来显著的性能提升。AMD 全新AI芯片最显著的特点是拥有192GB的尖端高性能HBM3内存,传输数据速度更快,可以适应更大规模的人工智能模型。

与AI训练/推理领域热度最高的英伟达H100 AI芯片的最新性能对比数据显示,AI训练领域MI300X预H100不相上下。但在推理领域,基于一般LLM内核TFLOP,MI300X在FlashAttention-2和Llama 2 70B中提供较英伟达H100高达20%的性能提升幅度。从平台的角度来看,将8x MI300X解决方案与8x 英伟达H100解决方案进行比较,AMD发现Llama 2 70B的增益程度要大得多,高达40%,Bloom 176B基准下的增益程度则高达60%。

由于生成式人工智能(生成式AI)在全球各行各业的重要性日益提高,在全球企业纷纷布局AI技术的大趋势刺激下,投资者们对科技行业,尤其是对那些芯片公司抱有极高的期望值——毕竟所有AI技术背后都离不开算力支撑,而算力的背后则完全基于AI芯片这一最底层基础硬件。正是在AI芯片火爆需求带动下,台积电(TSM.US)2023年第四季度实现总营收与上年同期的历史高位水平基本持平,同时大幅超过市场普遍预期。

根据市场研究机构Gartner最新预测,到2024年AI芯片市场规模将较上一年增长 25.6%,达到671亿美元,预计到2027年,AI芯片市场规模预计将是2023年规模的两倍以上,达到1194亿美元。

但是英伟达最强大竞争对手——AMD对于未来AI芯片市场的预期更加乐观。在“Advancing AI”发布会上,英伟达最强力竞争对手AMD将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。

随着ChatGPT和谷歌旗下Bard等以消费者应用为中心的生成式人工智能应用程序接连问世,全球越来越多科技公司参与布局AI技术的热潮,或将推动一场长达十年的AI繁荣发展时代。根据Mandeep Singh领导的彭博行业研究分析师发布的一份最新报告,预计到2032年,包括训练人工智能系统所需AI芯片,以及AI软硬件等应用端在内的生成式AI市场总营收规模将从去年的400亿美元增长到1.3万亿美元,这一市场可谓10年间有望翻32倍,以高达42%的复合速度高速增长。

可编程领域似乎成了AMD“最大弱点”

可编程芯片市场规模扩张之势在过去几个季度一直步履蹒跚,主要因汽车和工业等行业的芯片供应过剩,终端需求持续疲软。可编程芯片的优势在于可编程定制以执行多种功能。

最新财报数据显示,AMD第四季度嵌入式可编程芯片业务营收大幅下降约24%,至11亿美元。

AMD可编程芯片的竞争对手之一英特尔(INTC.US)在财报发布后的电话会议上也指出,各行业可编程芯片库存将出现修正。英特尔称,预计修正将持续到上半年。

AMD的游戏业务则萎缩17%,至14亿美元。在经历了新冠疫情之后的PC芯片需求低谷之后,AMD开始看到曾经是常态的季节性库存购买模式回归的迹象。

苏姿丰表示,她预计PC芯片市场将“适度”增长,下半年将有更多的上行空间,因为内置人工智能功能的个人电脑需求有望快速增长。根据研究公司Canalys的预测数据,经历需求疲软的2023年之后,到2024年,全球个人电脑出货量将增长约5%。